━

올댓시니어

“퇴직소득세를 이렇게 많이 내야 하나요

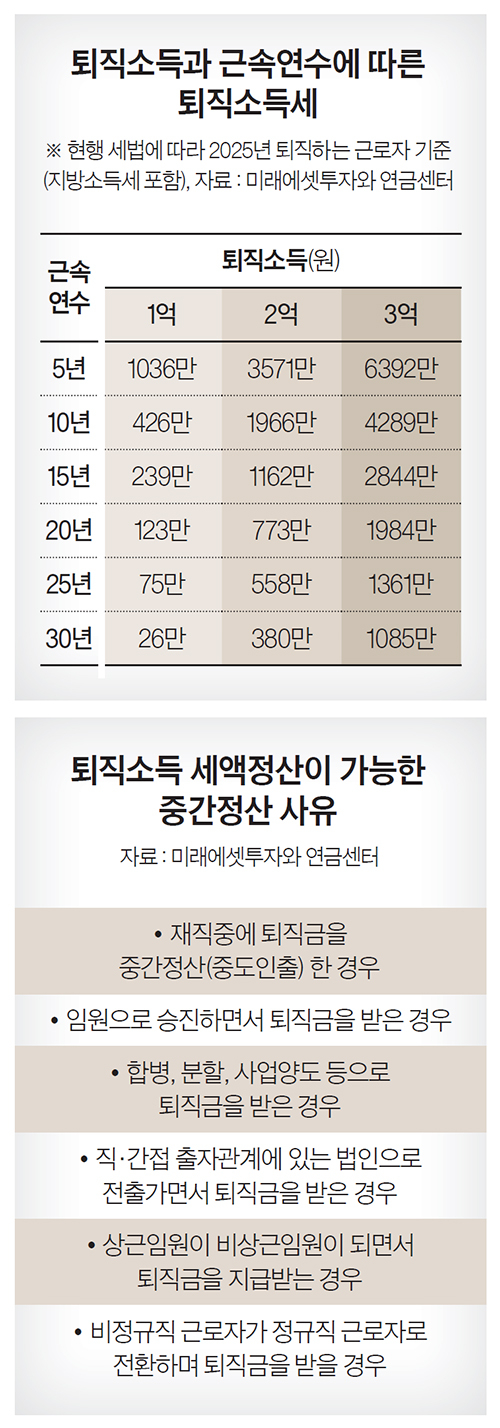

◆중간정산하면 퇴직소득세 더 내야 하나=퇴직소득세는 퇴직금 크기와 근속연수에 따라 결정된다. 퇴직금이 많을수록 세 부담이 커지는 것은 당연하다. 그런데 같은 금액을 퇴직금으로 수령하더라도 근속연수가 짧으면 세금을 더 내야 한다. 예를 들어 퇴직금이 3억원이라고 해보자. 근속연수가 30년인 퇴직자는 퇴직소득세로 1085만원만 납부하면 되지만, 근속연수가 5년인 퇴직자는 6392만원이나 납부해야 한다.

그렇다면 근속연수는 어떻게 계산할까

◆퇴직소득세 부담을 덜려면 어떻게 해야 하나=그런데 재직 중에 퇴직금을 중간정산했다고 세금을 더 내야 한다면 억울하지 않을까

김씨 사례로 돌아가 보자. 김씨가 퇴직 전에 회사에 중간정산 퇴직금(1억원)과 최종 퇴직금(2억원)을 합쳐서 과세해 달라고 요청한다고 해보자. 그러면 퇴직소득은 3억원이 된다. 그리고 중간정산 전 근속연수(25년)과 중간정산 후 근속연수(5년)를 합치면 30년이다. 근속연수가 30년인 퇴직자가 3억원을 퇴직금으로 수령하면 퇴직소득세로 1085만원을 납부하면 된다. 여기서 중간정산 때 납부한 세금 75만원을 빼면, 김씨가 퇴직할 때 실제 납부하는 세금은 1010만원이다. 앞서 퇴직소득 세액 정산 신청을 하지 않을 때 3571만원을 납세해야 했던 것과 비교하면, 2561만원을 절세한 셈이다.

퇴직소득 세액 정산 신청을 한다고 해서 모두가 김동수 씨처럼 세금을 많이 절세할 수 있는 것은 아니다. 중간정산 전후 퇴직금을 합치는 과정에서 과세 대상 소득이 늘어나면서 세 부담이 늘어날 수도 있다. 하지만 대부분 퇴직금 합산으로 늘어나는 세 부담보다 근속연수 합산으로 줄어드는 세 부담이 커서 절세효과를 볼 수 있다.

◆계열사 전출 가면서 정산한 퇴직금도 합산할 수 있나=퇴직금 중간정산은 근로자의 필요에 따라 이뤄진다. 다만 무분별하게 퇴직금을 인출할 수 없도록 중간정산이 가능한 사유를 법률로 정하고 있다. 예를 들어 무주택자인 근로자가 주택을 사거나 전세보증금을 부담하는 경우, 근로자 본인이나 부양가족이 6개월 이상 요양이 필요한 경우에 퇴직금을 중간정산할 수 있다. DC형 퇴직연금 가입자도 적립금을 중도인출할 수 있다. 하지만 DB형 가입자는 안된다. 근로자의 요구가 아니라 회사 사정에 따라 중간정산을 해야 하는 경우도 있다. 예를 들어 근로자가 임원으로 승진하는 경우 직원 근무 기간에 발생한 퇴직금을 정산해서 수령한다. 회사가 합병 또는 분할하거나 사업을 양도양수 하는 과정에서 근로자 의사와 무관하게 퇴직금을 수령해야 하는 때도 있다. 그리고 계열사로 전출 가면서 종전에 일하던 회사의 퇴직금을 수령하기도 한다. 본인의 요구에 따라 퇴직금을 중간정산한 경우만 아니라 회사 사정으로 중간정산을 한 경우에도 퇴직소득 세액 정산 특례를 활용해서 퇴직소득을 합산 과세 해 달라고 할 수 있다. 재직 중에 여러 번 중간정산을 한 경우에도 이를 모두 합산해서 과세해 달라고 할 수 있다.

◆퇴직소득 세액정산 신청은 어떻게 하나=그냥 회사에서 알아서 중간정산 퇴직금까지 합산해서 세액 정산을 해 주면 안 될까

김동엽 미래에셋투자와연금센터 상무